今回は、いわゆる債務整理をした人がクレジットカードの審査においてどんな扱いを受けるか、なぜ審査に通りにくいのか、いつになったらクレジットカードを作れるようになるのか、という事についてお話します。

… ここまで読んで気付いた方もいると思いますが、「債務整理したらクレジットカードは作れない」、「任意整理ならOKだけど自己破産はダメ」などと言った俗説を既に否定しています。ハイ、確かに債務整理をしたことのある方はクレジットカードが作りにくくなります。これは事実です。しかし未来永劫に渡ってクレジットカードが作れないのかというと、全くそんなことはありません。安心して読み進めて下さい!

債務整理をした方でも制限はあれどクレジットカードは作れます

繰り返しになりますが、以下の俗説は大ウソなので真に受けない様に。

- 債務整理したら一生涯クレジットカードを持てない

- 債務整理でブラックリストに載ってしまう。そうなったら二度とカードを作れない。

結論から書きますが、債務整理から概ね5年が経過すればクレジットカードを再び作ることが可能となります。5年未満の経過でも発行に至った事例もあります。詳細は後述します。

債務整理の種類

まず、4種類ある債務整理の種類について把握しておきましょう。自分がどれに該当するのかを知っておくことも大事です。

(1) 自己破産

資産の全てを手放す代わりに、借金をゼロにします。借金がゼロになる代わりに財産もすべて失う、と言い換えても良いでしょう。当然ですが土地・家屋・自動車などもすべて借金のカタに持っていかれます。4つある手続きの内でも最も強烈なヤツです。通常は債権者と債務者の間に弁護士などが入って手続きを進めます。自己破産を進めるためには、最終的に裁判所による免責決定がなされることが必要です。

(2) 個人再生

土地・家屋や自動車などの財産を保持したまま、借金を5分の1にまで減額します。こちらも通常は弁護士などの法曹が間に入り手続きを進めます。やはり裁判所の決定が必要です。

(3) 任意整理

裁判所を介さずに、司法書士や弁護士が間に入り交渉によって債務者への借金を減額させるものです。原則として支払いが困難な借金の減免を目的とします。

(4) 過払い請求

こちらは原則として、過去に支払った債務支払額の内、法定金利を超えて過剰に支払ったと思われる分の返還請求です。つまり、支払い真っ最中に過払い請求をするということは任意整理として扱われます。支払えない・支払いたくないから返済額を減らしなさいよ!と言いたてるわけですからね…。

スポンサーリンク

債務整理をした人に対してのクレジットカード会社のスタンス

クレジットカード利用者 (≒債務者) の視点で見れば、「債務整理」は万が一支払い不可能になった場合に借金を減らしてもらえる、またはゼロにさえしてもらえるとてもありがたい制度と言えるでしょう。しかしお金を貸している側であるクレジットカード会社からすれば、自分の「債権」が整理されて価値を大幅に棄損されてしまうことになります。平たく言えば貸した金が返ってこなくなるという事です。本音を言えば、「冗談じゃないよ!」ということになりますよね。

必然的に、クレジットカード会社にとっての債務整理者は、

- 取引したくないお客

- 出入り禁止にしたいお客

ということになります。

皆さんも、お金を貸しても返してくれなかった人に再びお金を貸すということはまずないと思います。営利活動として金貸しをしているクレジットカード会社からしても至極当然です。

また、「Aさんにお金を貸したけど返してくれないんだよね」と友人が愚痴を言っていたその翌日、あなたのところにAさんがお金を借りに来ました。…理由を付けて貸さずに追い返しますよね。クレジットカード会社もこれと同じで、たとえ他社に対してだろうが、借金の踏み倒しを行ったと分かっている人に対してはクレジットカードを発行するという事はまずあり得ません。

他者に対して債務整理という手段で返済を行わなかったことを知る手段として登場するのが、個人信用情報です。CICやJICCに記録されているアレです。

関連記事 今回はCICの個人信用情報の開示に関して、信用情報開示にかかる費用、窓口での信用情報開示の手続き、インターネット開示手続 ...

CIC情報を開示しよう!

また、自己破産または個人再生の金融事故を起こした場合、官報に掲載されます。官報を自社データとして保持しているクレジットカード会社の場合、これを理由にクレジットカードの発行が見送られる場合があります。詳細は後述します。

というところでいったんまとめてみると、

- 自社に対する債務整理の有無 … 自社内記録を参照可能、永続的に保持される可能性あり

- 他社に対する債務整理の有無 … 個人信用情報から知ることが出来る。官報を保持しているクレジットカード会社の場合は官報からも知ることが出来る。

となります。

クレジットカード申込み時に参照される個人信用情報と情報保持期限

カード申込みで参照される個人信用情報機関は以下の三つです。

- 株式会社シー・アイ・シー (CIC)

- 株式会社日本信用情報機構 (JICC)

- 全国銀行個人信用情報センター(全銀協、KSC)

自己破産 | 個人再生 | 任意整理 | 過払請求 | 支払遅延 | 申込情報 | |

|---|---|---|---|---|---|---|

| 株式会社シー・アイ・シー (CIC) | 5年 | 5年 | 5年 | 掲載なし | 2年 | 半年 |

| 株式会社日本信用情報機構 (JICC) | 5年 | 5年 | 5年 | 掲載なし | 2年 | 半年 |

| 全国銀行個人信用情報センター (全銀協、KSC) | 10年 | 10年 | 5年 | 掲載なし | 1年 | 1年 |

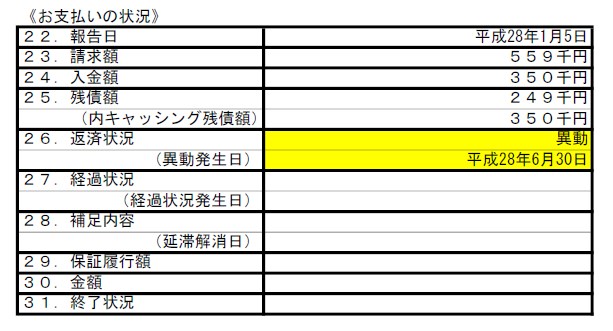

CICについては任意整理の場合、「26.返済状況」の欄に”異動"のみが掲載されます。個人再生や自己破産の場合、「31.終了状況」の欄に"法定免責"と記載が入るので、個人再生または自己破産の証拠となります。その人が個人再生したとか、任意整理したとかそういう意味合いでの掲載ではなく、あくまでクレジットカード会社やローンカード会社と個人の間で異動があったか否か、という事実としてのみの掲載の様です。

官報に掲載された、個人再生や自己破産について

個人再生や自己破産は、開始および決定通知のタイミングなどで官報に掲載されます。公の情報として一定期間は無料で参照可能な情報としてです。また、官報は利用料金さえ支払えば半永久的に遡って参照可能です。こうした情報を自社で蓄積または官報情報業者から購入して、自社データとして保持しているクレジットカード会社もあります。

しかしながら、実務上の実態はほぼCICおよびJICCのみの参照で完了となります。稀にアメックスの様にKSCまで参照するクレジットカード会社がありますが、大半はCICとJICCの参照、会社によってはCICのみ参照して終了、というパターンが大半を占めます。また、官報に掲載されていたとしても直近のクレヒスを見て支払い状況が良好であれば問題なしとして審査を通過させるケースも多々あります。

参考 : 官報情報を個人情報として参照すると明言しているクレジットカード会社

- エポスカード

- オリコカード

- クレディセゾン

- JCBカード

- セディナカード

- 三井住友カード

- 三菱UFJニコスカード

- ライフカード

スポンサーリンク

基本的には5年経過でクレジットカードを再び作れます。

先ほど述べた通り、大半のクレジットカード会社はCICとJICC情報しか参照しません。したがって、「成約残し」と呼ばれる、5年経過後も何らかの理由で異動情報が個人信用情報に残っている様な事態に陥っていない限りはクレジットカードの発行は可能です。

成約残しに関する関連記事 今回は、一部フィクション交じりになりますが、ある友人がいわゆるブラックから紆余曲折を経て復活し、大抵のカードは即日可決さ ...

実録・自己破産喪明けからのクレジットカード大量取得【自己破産・個人再生・任意整理】

また、個人信用情報から異動などのブラック情報が消える、いわゆる喪明け前には必ずスマホ分割購入などでクレヒスを少しでも作っておきましょう。喪明け直後はクレヒスが真っ白なので分割購入履歴があるのとないのとで一枚目の審査の難易度が大幅に変わります!

また、自分の信用情報を開示して、消えているかどうかきっちり確認するべきです。

喪明けの一枚目としては、現在の属性を重視してくれるクレジットカード会社がおススメです。過去の傷を過度に気にされるよりは今の自分で勝負したいはず。

おわりに

今回は、金融事故を起こしても5年以上たてばまたクレジットカードを作れる、ということと、各信用情報の保有期間についてのお話でした。