クレジットカードの入会審査に通過してひと安心。確かにそのとおりですが、クレジットカードからあなたが審査されるのは入会申込み時だけではありません。クレジットカード会社により頻度は異なりますが、途上与信という名目で不定期にクレジットカード会員の他社への支払い状況や借り入れ状況をチェックしている場合が多々あります。

「なら5年ごとのクレジットカード更新の時も審査があるのでは?」

という疑問が湧いてくるでしょう。今回はクレジットカード更新時にどんな審査が行われているのかということについて書いてみたいと思います。

クレジットカード更新には審査を伴います

クレジットカード更新時の審査はどの様な点が見られるのか、入会時の審査と何が違うのか、という点について。

自社で作成したクレジットカードをきちんと利用しているか?

クレジットカードを作ったものの、作ったきり全く利用していない、いわゆる「死蔵カード」会員の場合、更新を拒否される可能性があります。クレジットカードが発行されると以下のコストをクレジットカード会社が負担しなければなりません。

- カード発行のコスト (カード自体の発行、カードと書類一式の郵送)

- カード会員の管理コスト (カード会員の支払い情報や個人情報の管理コスト)

- カード会員に対する付帯保険や各種特典のコスト

こうしたコストを負担するため、クレジットカードを全く使ってもらえない場合、加盟店からのカード決済手数料がもらえないためカード会社側が赤字になる可能性があります。特に年会費無料カードの場合赤字になるのは確定的に明らか。逆に言えばコスト負担してでもクレジットカードを使ってもらえばカード会社が儲かるということでもありますが。

無駄なコスト負担を嫌がるのはどこの企業でも同じです。そのため更新時の使用履歴調査でカード決済やキャッシング利用履歴が全くない、つまり居るだけでコストが発生するだけの会員の場合はカード会社側が更新を拒否する可能性があります。

そのため、初年度無料、二年目以降有料という方式は儲からない客を避けるための、カード会社側にとっての保険の意味合いが強い料金体系であると言えるでしょう。また、相応の特典をいくつか付帯して相応の年会費を徴収することで最低限の収益を確保し、コスト割れを避けるというカード会社が特に外資系に多いようにも見えます。商売をやる上では当たり前っちゃ当たり前の自衛手段と言えるでしょう。

また、最低限の年会費を支払ってくれる限り赤字にならないのであれば、更新拒否する必要もないため見た目の会員数を維持できるという利点がカード会社側にはあります。更新拒否してしまえば、会員数がその分だけ減ることになるためカード会社側としても更新拒否をしたくてしているわけではないのです。

クレジットカード更新の時には、こうした会員とカード会社側の思惑が水面下でせめぎ合っているのです。

まとめると以下のとおりになります。

- 利用頻度が非常に低い年会費無料カード … 比較的、更新拒否されやすい

- 利用頻度が非常に低い年会費有料カード … 比較的、更新拒否に遭いにくい

上記はあくまで「傾向」です。細かい方針はカード会社ごとに異なり、コスト削減よりも会員数維持が大事な時期であれば更新拒否に遭う可能性は低くなります。

利用が少ない会員のカード更新を拒否することが多いカード会社

数あるクレジットカード会社の中でも、クレディセゾンはカード利用頻度が非常に低い会員の更新を行わないカード会社として知られています。会員に厳しいとも言えますが、実態に沿った会員のみを維持管理し、会員数として公式発表しているということにもなるので正直というか良心的な面も多分にあるのではないでしょうか。

これまでの支払い状況に問題はあるか?

恐らく更新拒否の原因として最も多いものでしょう。

当然ながら支払いを期日通りにきちんと行う顧客は更新拒否に非常に遭いにくいですし、毎月の様に支払いを数日遅らせる人や現在進行形で支払い遅延の人は更新拒否に遭う可能性が上がります。会員数維持も大事ですが、カード会社側に負担できるリスクにも限度があります。わざわざ債務を焦げ付かせそうな顧客のクレジットカードまで更新することは少ないです。

支払状況の悪い会員 = 不良顧客 (またはその予備軍) なのでその会員がもたらすリスクの方が利益より大きければそこで契約は終わりです。

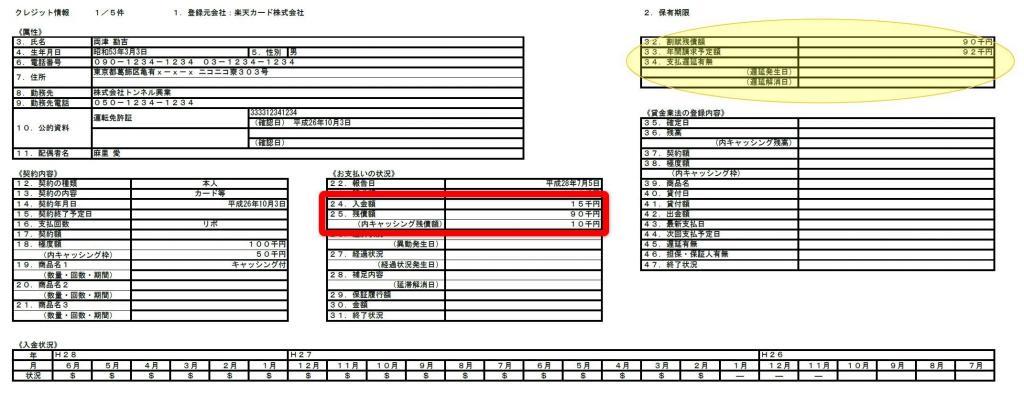

自社の支払い状況の詳細は自社のデータを確認すればすぐ分かりますし、他のクレジットカード会社やカードローンで支払い遅延を起こしていれば、それはCICやJICCなどといった個人信用情報を調べることで簡単に分かってしまいます。他社で支払い遅延があれば、それは自社にとってもいつ顕在化するか知れないリスクということになるため、更新拒否の可能性が上がります。

自社、他社での借り入れ状況

自社および他社におけるキャッシング以外に、リボ払いや分割払いの残高が非常に多い会員は更新拒否にあう可能性が上がります。

- リボ・分割払い残高が多い … 支払い能力を圧迫する借金が多い

- リボ・分割払い残高が少ない … 借金が少ない

特にリボ払いは2010年のいわゆる総量規制以降、キャッシングがあまりおいしくなくなったこともあり、クレジットカード会社各社が次の収益源として積極的に推し進めているサービスです。「リボ払いにすれば〇〇ポイント還元します!」といった広告やメールがよく来る方もいるのではないでしょうか?

一見お得に見えますが、リボ払いは長い目で見れば確実にカード会員にとって損です。長い長い時間をかけて借金を返済するのと同じなので、返済し終わるまで年利15%前後のリボ金利を延々と支払い続けることになります。

また、自社のリボ枠を上限まで使用しており、毎月の最低返済額しか支払わないカード会員はやはり更新拒否に遭う可能性が上がります。リボルビング支払い枠の天井張り付き、いわゆる「リボ天」というやつです。

- リボ払いをよく使う = 支払い能力が高くないか計画性が低い

- リボ払いの返済金額が低い = 支払い能力が低い

- リボ払いを限度額いっぱいまで使う = 金に困っている可能性がある

リボはカード会社にとって収益源としては美味しいのですが、多用する会員の客層としてはあまり良い評価を与えていないこともあるようです。しかし、リボ払いを多用してきっちり支払ってくれるお客様はリアルに神様クラスの沢山払ってくれる良いお客様と考えているカード会社もまた多くあるので、限度額まで使いまくるようなことをしなければ更新拒否の憂き目にあうようなこともそうそうないはずです。

因みにCICでは各カード会社の個々の契約ごとに、割賦残債やキャッシング残高がどれだけ残っているのかが表示されます。そのため、他社のリボ残高や割賦残高、キャッシング残高はクレジットカード更新の際の審査でつつぬけになります。他社の借入残高まできっちり調査したうえで各クレジットカード会社は会員のカード更新可否を決めるのです。とは言っても大半は審査システムによる自動処理で、閾値を超えた顧客のみが人間の審査に回されるわけですが。

まとめ

クレジットカードの5年ごとの更新には改めて審査が行われます。審査のポイントは以下のとおり。

- 自社および他社の支払い状況。延滞を繰り返したりしていないか。

- 発行したクレジットカードをきちんと利用しているか。利用していない場合、年会費無料カードだと更新拒否になる可能性が上がる。

- キャッシング、リボ・分割払いを使い過ぎていないか。特にリボ天などの自転車操業になっていないか、支払い能力を超えた割賦残高がないか。

まとめてみると、常識的なクレジットカードの使い方をしている限りは更新拒否による強制解約というやつにはそうそう遭うこともなさそうです。

おわりに

今回はクレジットカード更新における「審査」について、どのようなポイントを重視してカード更新が行われるか、更新拒否になる場合はどんな場合かというでした。最後まで読んで下さりありがとうございました。