政府が「聖域」にメスを入れるようです。海外と比較してかなり高止まりしていたクレジットカード手数料ですが、キャッシュレス推進と消費増税による消費の冷え込みといった悪影響を緩和するため、クレジットカード会社へ「加盟店手数料を引き下げろ」という要請を出す方向でまとまったとのことです。

政府、カード手数料下げ要請へ 消費増税で

2018.10.19 05:00

政府が平成31年10月の消費税率引き上げにあわせ消費者にポイントを還元する景気対策で、クレジットカード会社に対し、小売りなどの加盟店から受け取る手数料を引き下げるよう要請する方向で調整に入ったことが18日、分かった。ポイント還元は、クレジットカードなど現金を使わないキャッシュレス決済をした買い物客が対象だ。政府は店側の負担を軽減してクレジットカードの導入を後押しし、消費者が幅広くポイント還元を受けられるようにする。

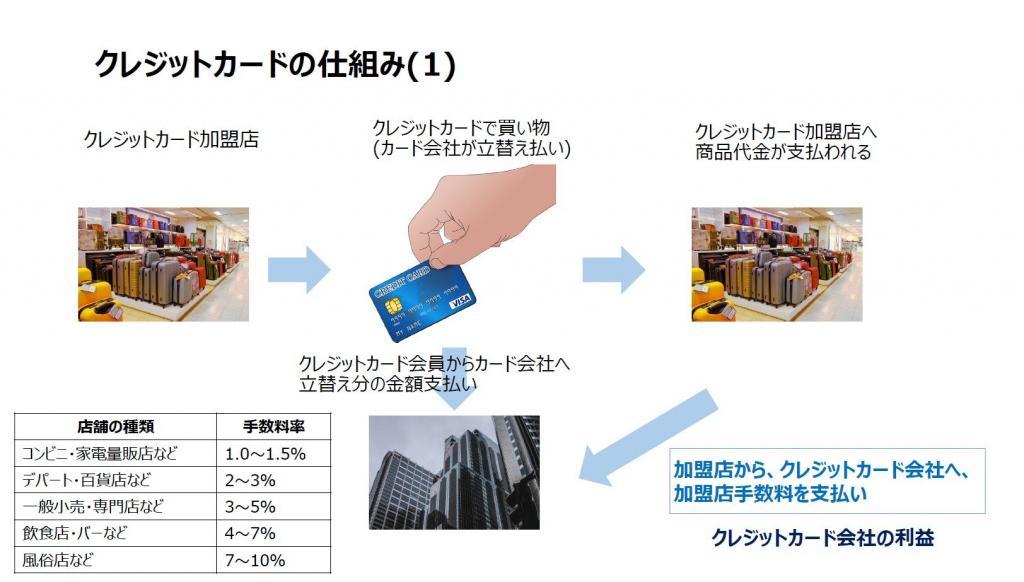

クレジットカードを導入した店は、カードの読み取り端末を設置し、売上高に応じた手数料をカード会社に支払っている。手数料は数%で店により異なる。

だが、手数料は「倒産などのリスクに備えるため、小規模な店ほど高くなる」(大手カード会社幹部)傾向にあるという。このため中小の店では手数料の重い負担を嫌って、クレジットカードの導入に二の足を踏むケースも多かった。

~略~

政府が検討する景気対策では、中小の小売店で消費者がクレジットカードや電子マネーといったキャッシュレス決済で商品を購入したときに、増税分の2%をポイントで還元する。

~略~

経済産業省によると、平成27年のキャッシュレス決済の比率は18%。政府は景気対策を生かして、この比率を引き上げたい考えだ。

引用元 : 産経ニュース

クレヲタな人たち中心に賛否両論が巻き起こるこのトピックについて取り上げます。

クレジットカード業界に激震が走るか、手数料引き下げ要請

クレジットカードの加盟店手数料と言えば、クレジットカード会社の利益の源泉です。この料率を引き下げてでも、達成したい思惑があるということです。

クレジットカード会社に対して、加盟店(コンビニや飲食店などのクレジット決済可能なお店・サービス等)からは「加盟店手数料」が支払われます (下図、右下)。

※ 決済手数料率は凡その数字であり、実際は個々の加盟店とアクワイアラの間で個別に決まります。A社とB社がアクワイアラと契約するときの料率は異なります。

「政府」とありますが本案件は経産省の管轄なので、主導しているのは経産省と見て良いと思います。今回の要請の要点は

- キャッシュレス化を推進したい

- 消費増税によるインパクトを避けたい

ピコーン!

「アクワイアラ(カード会社)が負担すりゃいいんじゃね?」

ということのようです。

加盟店手数料を利益の源泉とするクレジットカード会社、特に上場企業でクレジット事業に集中している企業は軒並み株価爆下げ。

- 8252 丸井G 2,460 -158 -6.04%

- 4755 楽天 792.8 -50.2 -5.95%

- 8253 クレディセゾン 1,721 -116 -6.31%

- 8570 イオンFS 2,169 -110 -4.83%

意外と下がらないのが、以下の三社。カード事業以上に儲かる本業があるわけですね。

- 8309 三井住友トラスト 4,601 -73 -1.56%

- 8515 アイフル 328 -2 -0.61%

- 8584 ジャックス 2,185 -51 -2.28%

なぜ賛否両論になるのか

海外と比較して高すぎるクレジット決済手数料

政府の言い分は、「海外に比べて加盟店手数料が高すぎるから、中小小売店がクレジットカード対応したがらない。ぼったくり手数料を下げなさい」、というもの。

確かに、飲食店で7%も決済手数料取られたら儲けなんて全部飛びます。ただでさえ薄利多売が横行している業界に5%以上の手数料を払わせるのは厳しいです。加盟店規約違反とは言え、クレジットカード利用を拒んだり、手数料をお前が払え!と客に転嫁したくなるのも分からんでもないです。

しかしですよ。

EUはクレジットカード決済の加盟店手数料0.3%、デビットカードは0.2%なわけです。その他欧米でも軒並み1.0%以下。

さすがに、これだけ差があると「ぼったくりだ!」と言いたくもなりますよね。

欧州議会によると、クレジットカードの手数料は取引額の0.3%を上限とする。国境を越えたデビットカード使用の手数料は同0.2%、国内使用のデビットカード手数料は、カード発行会社1社における全取引額の年間加重平均の0.2%とした。

引用 : ロイター EU加盟国、カード手数料の上限設定で合意

海外には決済手数料を安くできる理由がある?

根本的に海外と日本は文化も事情も違います。

信用 (クレジット) 決済の普及に関して考慮すべき社会背景の差異

元々、海外と比較して日本はクレジット決済が広まる土壌に乏しかったという背景があります。良く言えば通過への不安も少なく社会が安定していたということになります。

半面、欧米や中国は信用(クレジット)に基づくキャッシュレス決済が広まる土壌が出来ていました。

日本の場合

- 江戸時代ぐらいまでは金銀が豊富に採れたため、現物決済が主流

- 現代でも偽札が少なく、現金決済の不安が少ない

- 治安も良いため現金を保持することへの不安が少ない

海外の場合

- 金銀の産出量が少なかったため、信用決済が主流 (アメリカ)

- 偽札も多く、現金決済に不安がある (特に中国)

- 銃社会など、現金を保持している場合は強盗への不安がある (アメリカ、その他)

クレジット決済・キャッシュレス決済への抵抗が少ない

また、上記の背景からクレジット決済やキャッシュレス決済が広まっており、幼少時からファイナンスに関する教育も行われている欧米では、日本と比較しても明らかにキャッシュレス決済への抵抗も少なく、金利支払いへの抵抗も少ないという意見もあります。

- 海外はクレジット決済手数料は安いものの、分割払い・リボ払いが多いためカード会社はリボ金利で利益を確保できる

- デビットカードの利用も多く、低い決済手数料でもカード会社は十分な利益を確保できる

結論

- 欧米・中国は日本と比較してクレジット・キャッシュレス社会として成熟している

- 既に日本と比較しても安い決済手数料でカード会社が利益を確保可能な土壌がある

この様に結論付けざるを得ない背景があります。

では過渡期の日本ではクレジット・キャッシュレス決済手数料を安くしなくても良いの?

と言われると、そういうわけでもないのです。

そもそも、まともな競争が行われていれば安い決済手数料で競争を仕掛けてくる業者が少なからず現れるはずなのですが、せいぜい楽天PayやAirPayといった辺りです(それでも料率3.24%ですが)。

アクワイヤリングを行うカード会社自身がなぜ価格競争を行わないのか。言い方が乱暴ですが、大手携帯電話三社の料金が似たり寄ったり、時には100円・10円単位で一致するようなときに感じる印象に似たものがあります。

適切な競争でより多くの企業や個人がクレジットカード加盟店になれるようにして欲しいものです・・・と思うかというと、手放しでそう言っていられない人も出て来そうです。

クレジットカード手数料を下げた分の利益を、どこで確保するのか

価格競争が激化してくると、高い可能性で起こるのがサービスの劣化です。クレジットカード会社や決済代行サービス会社も営利企業なので、どこかで利益を確保する必要があります。決済手数料で稼げなくなったら別の稼ぎ口を探すか、コストダウンでしのぐしかありません。

- クレジットカード付帯特典の削減

- ポイント還元率の低下

- クレジットカード年会費の有料化・値上げ

こうした、現在クレジットカードを利用している方から見れば改悪にしかならない影響が起こりえることも想定しておく必要があります。

とは言え現状は加盟店が圧倒的に不利な状況

再び日本国内の状況に戻りますが、現在は一言で言えばクレジットカード加盟店側が不利な状況、それもかなり不利な状況であると言わざるを得ません。

ヨドバシカメラやビックカメラ、大手コンビニの様な決済額が非常に大きな法人であれば、大手アクワイアラと直接契約して、1.0~1.5%といった低い料率の手数料で決済を行うことが出来ます。決済用の端末も導入台数が多いことから、いわゆるボリュームディスカウントでかなり安く調達できるでしょう。

しかしながら個人商店や小規模小売店がカード決済の準備をしようとすると、決済端末だけで一台数十万円だったり、決済手数料も5.0%~であったりと、利益の大半を吹き飛ばすような手数料を要求されることが多くありました。これでは小規模小売店や個人でやってる飲食店などはなかなか導入が進まないのも仕方ないです。

しかしこうした状況に風穴を開けようとしているのが楽天Pay, AirPayやTimes Payといったサービスです。

決済手数料は3.24% (JCB, AMEX, Diners, Discoverは3.74%~) と他業者と同等ですが、決済端末を一年間無料でレンタルしてくれたり、購入代金も25,000円とかなり格安となっており、 個人商店や飲食店でもカード決済の導入の負担が相当に軽減されています。

先日、自分の出身大学の近所のなじみの喫茶店に顔を出したところ、マスターが慣れない手つきでTimes Payの決済端末を操作してカード決済させてくれました。こういったサービスがもっと増えてくれると、大手企業配下のお店だけでなく中小規模の小売店や飲食店での導入ももっと進むんじゃないでしょうか。

おわりに

今回はクレジットカード会社に対する政府からの「手数料を下げなさい」という提言があった、というニュースと、それを実現するための様々な障害や、実現した場合の影響といった点に付いての記事でした。

最後まで読み進めて下さってありがとうございました。