今回はいわゆる「ブラックリスト」が複数の指定信用情報機関の間でどのように共有されるか、という点に付いてお話したいと思います。

以下の記事では、指定個人信用情報機関であるCIC、JICC、全銀協 (KSC) の違いについて説明しました。

-

個人信用情報機関の種類 ~CIC、JICC、全銀協~、それぞれの役割と違い

当サイトでは主にCICについて取り上げていますが、CIC以外にも個人信用情報を収集・管理する機関は他にもあります。今回は ...

続きを見る

指定信用情報機関について調べていると、CRINやFINEといった見慣れないキーワードが出てきて、「何これ?信用ブラック情報が各社に共有されるのかよ!」と思ったことはありませんか?

余計な情報を共有するなよ!と思う方もいるかも知れません。しかし信用情報の相互交流は見えないところで一般市民を守ってくれてもいるものです。

今回は、CRINやFINEを通じて、これらの三つの信用情報機関が、どんな情報をどれくらいの頻度で共有しているか、ということをクレジットカード審査への影響を踏まえて説明したいと思います。

CRINやFINEとは?どんな情報が共有されているのか?開示してもらえるの?

指定信用情報機関による、信用情報の相互交流

CRIN (クリン) とFINE (ファイン) はそれぞれ、指定信用情報機関であるCIC (シー・アイ・シー、Credit Information Center) 、JICC (日本信用情報機構、Japan Credit Information Reference Center Corp)、全銀協 (全国銀行個人信用情報センター、KSC) が参加する、信用情報の相互交流を行うための仕組みです。

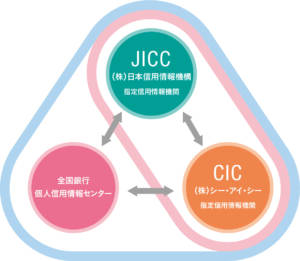

「信用情報の相互交流」と言われてもピンとこないかも知れません。以下の画像 (出典 : JICC) を見ていただければイメージが湧きやすいでしょう。それぞれの信用情報機関が自社の保持するデータの一部をお互いに交換して相互補完しているイメージになります。

- 画像出典 : JICC 「他信用情報機関との情報交流」

しかし何のためにこんなことをするのでしょうか?この疑問について、実際の相互交流ネットワークの説明を交えて解説します。

CRIN (クリン) で相互共有される情報とその意味するところ

CRIN (CRedit Information Network) は正式名称が示す通り、個人信用情報の共有のための仕組みです。「自主的運用に基づく3機関での情報交流」とされています。

CIC (シー・アイ・シー、Credit Information Center) 、JICC (日本信用情報機構、Japan Credit Information Reference Center Corp)、全銀協 (全国銀行個人信用情報センター、KSC) の三つの個人信用情報機関がCRINに参加して、個人信用情報の相互交流を行っています。

CRINを通してこれらの信用情報機関が情報交流を行う主な目的は、多重債務の発生を防止するためとされています。しかし実際の用途としては、他社で延滞を起こしたり、過去に借金を踏み倒している、いわゆる「ヤバい客」に関する情報を事前に察知し、そのお客が自社のクレジットカードや借入れを申し込んできた際の審査の参考情報として扱うことにあるのは想像に難くありません。

相互交流で共有される情報は主に以下の二点です。信用情報機関が保持しているすべての情報を交換しているわけではありません。

延滞に関する情報

個人申告に基づく、本人確認書類の紛失・盗難に関する情報

また、延滞に関する情報もすべてが共有されるわけではありません。例えば、全銀協は官報掲載の破産関連情報を10年間保持しますが、これについてはCRINでの情報交流の対象外でした。

また、2015年 (平成27年) 1月より、全銀協はCIC、JICCと延滞に関する情報の相互交流を行っていません。そのため、全銀協にのみ保持される延滞・破産情報の場合、CICだけに加盟しているカード会社には全然見えてない可能性もあるわけです。

そのため、一部クレジットカード会社は独自に官報データベースを保持している場合があります。

全銀協(KSC)加盟のクレジットカード会社はアメックスのみだったが・・・?

上記の流れもあり、三井住友カードなど名だたるクレジットカード会社の多くが全銀協を脱退しています。2019年初現在、全銀協に加盟しているクレジットカード会社はアメックスのみでした。

ということは、アメックスは破産者情報を官報を遡り10年分閲覧可能、となりますが、2月より全銀協 (KSC) のデータ登録・照会を停止した模様です。

関連記事

-

アメリカン・エキスプレスプロパーカードの一線を画した審査基準。自己破産経験済の元ブラックでも審査通過するケースもあり。

今回はアメリカン・エキスプレス本体が発行するプロパーカードの、ある意味不思議で一線を画した、日系クレジットカード会社とは ...

続きを見る

CRINの保持する情報の意味

延滞に関する情報

こちらについては前述のとおり、債務の返済状況が良くない顧客、特に延滞をしている顧客が多重債務者に陥ったり、自社が返済のめどの立たない人に貸付けて損害を被るのを抑止するために共有される情報です。

現在では、携帯電話 (例. ドコモ店頭販売) の割賦購入でもCICに記録されるため、たかが携帯電話と侮って延滞を繰り返すとそういった情報がCRINを通じてJICCに筒抜けになります。

そのため、「どうして私は消費者金融のローン審査すらも通らないの?」、なんてことになったりします。

個人申告に基づく、本人確認書類の紛失や盗難に関する情報

例えばですが、あなたが運転免許証を盗難に遭うか、紛失してしまい手元からなくなってしまったとしましょう。その場合、悪意を持った第三者に拾われてしまうと、あなたの名義で消費者金融などの借入れに使われてしまう可能性があります。ある日突然、消費者金融の返済を促す督促状が届いたりしたらたまったものではありませんよね。

そんな事態に陥らない様に、信用情報機関 (たとえばCICでも良い) に、免許証を紛失した旨をすぐに届け出ておきます。それによって、あなたの身分証が紛失したため悪用される可能性あり、という情報がCRINを通じてJICCや全銀協にも共有されます。

後日、あなたの名義で不正に融資を受け借金をあなたに擦り付けようとする輩があなたの免許証を持って消費者金融を訪れても、その身分証での融資の申込みはできなくなっています。

考え方によってはとても心強く安心をもたらしてくれるCRINの大きなメリットです。

CRIN開示業務は終了しているため、完全な自分の信用情報を見たければ三機関開示が必要に

以前は、交流情報を個人が開示することが可能でしたが、2019年2月現在ではCRINの開示業務は終了しています。そのため、クレジットカード審査以外に住宅ローン等まで踏まえた完全な個人信用情報を得るには、上記三つの信用情報機関の情報を個別に開示する必要があります。

重要なのは、CRINでやりとりされた共有された情報の内容を個人が開示することはできないが、今もって三つの信用情報機関による相互交流は行われているという事です。そのため、クレジットカード利用代金はきちんと支払っていてもCICの記載対象外である銀行からの融資の支払いを滞らせた場合など、CRINを通じた相互交流によって、「〇〇氏はXX銀行の融資を20xx年xx月に延滞、5か月後に延滞解消」といった情報がもたらされています。

CICをはじめとして、個人が開示可能な信用情報と、クレジットカード会社など金融機関が照会可能な信用情報の範囲には差があると言われています。個人が開示可能なのはあくまで、その信用情報機関が単体で保持している内容、です。金融機関が照会可能なのは「その信用情報機関単体で保持する情報 + 相互交流で得られた情報」である可能性が濃厚です。何のために情報の相互交流をずっと続けているのか、と考えれば当然の帰結ですよね。

スポンサーリンク

FINE (ファイン) で相互交流される情報とその意味するところ

FINE (Financial Information NEtwork) は個人信用情報の共有のための仕組みですが、「貸金業法に基づく2機関での情報交流」とされています。前述のCRINとは何が異なるのでしょうか?

FINEはCICとJICCの間で情報の相互交流を行うための仕組みです。「貸金法に基づく」、と銘打っていることもあり、交流される情報は以下のとおりです。

- 貸付け金額

- 貸付け残高

- 元本又は利息支払遅延の有無

- 総量規制の除外・例外の識別

CIC加盟企業は、主にクレジットカード会社です。JICCの主な加盟企業は消費者金融会社です。そのため、キャッシング機能付のクレジットカード発行の際には総量規制 (貸金業法に基づき、年収の1/3までしか利用枠を与えられない) に抵触するか否かを確認する必要があります。そのため、CICのみ加盟しているクレジットカード会社でもJICC側の情報を必要なときに紹介する仕組みとして、FINEが存在しています。こうした背景から、やり取りされる情報は貸付残高や遅延の有無といった情報に絞られています。

そのため、年収の1/3を超過するキャッシングを希望する場合、たとえCICのみに加盟しているクレジットカード会社でも、申込者が総量規制で許容される枠を超えるキャッシング枠を希望しているとバレてしまうわけです。

おわりに

今回は、信用情報の相互交流の仕組みとして、CRIN (クリン) と FINE (ファイン) がどのような情報を交流しているのか、という点に関してお話しました。

皆様のクレジットカードライフに幸あらんことを。

CICネット開示に利用可能な、審査の寛容なクレジットカード

-

ライフカード有料版(Ch)の説明書2019年版~審査が不安な方はコチラを~

ライフカードには二種類あります。年会費無料の「ライフカード」、もうひとつが年会費有料(5,000円+税)の「ライフカード ...

続きを見る

-

セディナカードJiyu!da! & セディナカードクラシックの説明書2020年版

セディナカードJiyu!da!およびセディナカードクラシックは、株式会社セディナ (三井住友系) が発行するクレジットカ ...

続きを見る

-

ライフカードの説明書2018年版~誕生月ポイント3倍、仮想通貨と交換可能な作りやすいカード~

ライフカードはライフカード株式会社 (消費者金融アイフルの子会社) が発行している年会費無料のクレジットカードです。かつ ...

続きを見る

ライフカード

年会費無料カードの中でもサービス充実

・貯まったポイントは各種ポイント、マイルや仮想通貨に交換可能

・年会費は永年無料

・カード不正利用・紛失対応〇

・海外旅行時のホテル・レストラン手配や病気・ケガの対応デスクサービス〇

・審査はかなり寛容な部類。

・入会特典で最大15,000円分のポイントプレゼント!

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 永年無料 | 0.5%~1.5% ANA 2.5~7.5マイル/1000円 | ★★++ (有料版★+) | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 最短3営業日 | 10万~200万円 | ★★★★++ | ★★★++ |