今回は、「アコマス」として知られるアコムから発行されている「ACマスタ―カード」について紹介します。アコムと聞くと『消費者金融のアコムが発行しているカードなんて大丈夫?』と思われる方もいるかも知れませんが、全く普通のクレジットカードです。本記事を読んでいただければ、そういった疑問も解消されますので是非読み進めてみて下さい。

審査に不安のある方向け

審査レベル★+ ~

- 年会費無料!& 最短で即日発行!

- 「3秒診断」で発行可否がすぐわかる

- 全国610か所で即発行可・アコムATMや提携ATMで自在に返済可能

- 利用明細の郵送なし

ACマスターカードは「銀行系」の消費者金融企業発行のクレジットカード

アコム株式会社は三菱UFJフィナンシャルグループが筆頭株主 (36%) のMUFG系列の消費者金融企業です。消費者金融というと某ウシジマくんの様なものを想像する方もいるかもしれませんが、全くもって異なります。

こういうのを想像した人は漫画の読みすぎです。

本社も東京丸の内の超一等地にあり、東証一部にも上場 (証券コード : 8572) している大企業の一員です。東京駅丸の内口前の風景からわかる通り、それなりのレベルの大手企業でないと入居が困難なレベルの一等地です。

東京駅丸の内口前の高層ビル群

ACマスターカードはそんな「銀行系」の系譜であるアコムが発行するマスターカードブランドのクレジットカードです。

MasterCardのプリンシパルメンバーでもあり、クレジットカード「アコムマスターカード」を発行している。2014年2月現在、マスターカードがライセンスを与えている日本国内唯一の消費者金融事業者である。

プリンシパルメンバーなので、他のクレジットカード事業者を経由することなく自社でMastercardブランドのカードを発行できるということになります。きちんとしたクレジットカードであるという証拠です。

ACマスターカードの基本情報と特徴

カード券面を見てもどこの会社が発行したクレジットカードなのか全く分かりません。ただ「MasterCard」という事だけが一見してうかがえるデザインになっています。マスターカードのロゴデザイン変更に伴い、ACマスターカードのデザインも変更されています。より目立たず、一見してもどこのカードだか分かりにくいデザインになりました。

ACマスターカードの基本情報

- 発行カード会社 : アコム株式会社

- 利用限度額 :

- ショッピング枠 : 10万円~300万円

- キャッシング枠 : 10万円~ (ショッピングと合計して最大800万円まで)

- 締め日 : 毎月20日

- 引落し日 : 翌月6日まで (ATM支払いの場合)、口座振替の場合35日毎の引落し

- 支払い方法 : ATM支払い (いつでも可能)、または口座振替

- リボ手数料率 : 10.0%~14.6%

- 返済方式 : 元利定率リボルビング方式

- Web明細 : 対応

ACマスターカードでもクレヒスってつくの?

つきます。

使っていけば毎月きちんとCICとJICCに返済マーク ($) が付きますので安心して使えます。任意整理や自己破産後に、早期のクレヒス構築を目的で本カードを申し込む方も多くいます。

ACマスターカードの特徴を箇条書きにして挙げてみます。

年会費無料

即日発行

ショッピング専用カードとしても使える

Web明細で完結

本人認証サービス非対応

キャッシュバックサービスあり

クレジットカード盗難保険あり

消費者金融基準の入会審査

リボ専用カード

家族カード・ETCカード発行なし

電子マネー機能なし

実際のところ、クレジットカードというよりもローンカードに近い性格を持っているため、「ローンカードにクレジット決済機能が付帯したカード」と言う方が正しいかもしれません。

国際ブランドはカードの名前の通り、Mastercardブランドのみとなります。日本国内でもクレジットカードが利用できるお店やサービスでMastercardが利用できない加盟店はほぼ無いに等しいと言っても良いレベルなので、決済で困ることはまずないはずです。

年会費無料で利用できるのは有難いですが、一般的なクレジットカードに付帯することの多い様々なサービスが利用できません。例えば、家族カードやETCカードといったものは一切発行されません。また、Suicaや楽天Edyなどのプリペイド型電子マネーや、iD・QUICPayといったポストペイド型電子マネー機能も付帯していません。

年会費無料

年会費無料で利用可能なのは素直にありがたい話だと思います。本カードの申込みを検討する方の何人かは、お金に困っていたり、他社でクレジットカード審査に落ちたことのある方が多いと思います。そういった場合に年会費無料であることは素直に喜ぶべきことです。

因みにクレジットカードの本場、アメリカではそういう方向けのカードは年会費がかかるケースが多いそうです。年会費で貸し倒れの担保を取っているわけですね。

超速のリアル即日発行も可能

ACマスターカードの他にない最大のメリットとして、即日発行に対応している点があります。これは街中のアコムの自動契約機 (むじんくん) でその場でクレジットカードを発行してくれるというモノ。「即日審査」を謳うクレジットカードは多いですが、発行には一週間程度かかることが多いです。しかしACマスターカードは文字通りの即日発行です。

急な海外出張などで今すぐにクレジットカードが必要になった場合や、何でもいいからすぐに一枚必要になった場合など、他社では追随不可能な速度でカードを発行してくれます。

ショッピング専用カードとしても使える

カード発行後、カードローン機能を止めてショッピングリボ払い専用のカードとして使っていくことも可能です。カードローン機能が付いているとついついキャッシングしてしまう方向けです。

Web明細のみで紙の明細書を届かなくすることも可能

他のクレジットカードと同様に紙の明細書を毎月届かないように設定することも可能です。これにより、アコムのカードを利用していることをご家族に知られることもなくなります。

やはり消費者金融の封書が届いたりすると、「この人何でお金借りてるの?」と無用な詮索をされてしまい面倒なことにもなりかねませんので・・・。そういった点へのケアもばっちりという意味でメリットと考えて良いでしょう。

! Mastercardの本人認証サービス非対応

Mastercard SecureCodeという、本人認証サービスがあるのですが、ACマスターカードはこの機能に対応していません。そのためネットショッピングなどで一部加盟店で利用不可能な場合があります。しかし公共料金支払いや店頭での利用が制限されるわけではありませんのでご安心を。

ポイント還元がない代わりにキャッシュバックサービスあり!

これまでACマスターカードは一切ポイント還元が行われていませんでした。しかし2018年3月より還元率0.25%ながら、利用額の0.25%をキャッシュバックするサービスが開始されています。特に申込みの必要もなく、自動的に適用されます。

10万円の利用で250円、100万円の利用で2,500円のキャッシュバックがありますので、還元率0.25%でも何もないよりは100倍ありがたい話です。

注意点として、クレジット利用分のみに対する適用であること、が挙げられます。カードローン利用分はキャッシュバック対象外です。

旅行保険は付帯しないものの、安心のカード盗難保険が付帯

海外・国内旅行保険も付帯していませんが、カード盗難保険が付帯しています。万が一、ACマスターカードを盗まれて勝手に利用されてしまった場合でも、アコムへ届け出た日から60日前を起点として、それ以降に不正利用された分の損害を補填してくれるサービスです。基本的なサービスではありますが、外出先で安心して使えるのは大事なことです。

カードの紛失、盗難その他の事由により、カードが他人に利用された場合の損害は会員の負担となります。ただし、会員が前項の届出書を当社に提出され、かつ最寄りの警察署にカードの紛失、盗難の届出をされた場合は、当社への届出日の60日前以降に行われたカード不正使用による損害は、当社が補てんします。

出典 : アコム 「AC会員規約」

ただし故意に不正利用させた場合、家族による無断利用、カード裏面に署名がなかった場合などは補償の対象になりませんのでご注意下さい。特に、カード裏面の署名を面倒くさがってしなかったり忘れてしまう方がたまにいますが、非常に危険ですよ!

消費者金融基準!ACマスターカードの審査難易度

一部では「誰でも審査通過」などと言われているACマスターカードですが、決してそんなことはありません。審査基準がやや独特なだけで、審査そのもののプロセスは他のクレジットカード会社を凌駕する徹底ぶりで有名です。

ある人に言わせると、「〇〇の毛まで見せるつもりで正直に申告しろ」というレベルです。

- 入会申し込み資格 : 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方

『その「当社基準」を知りたいんだよ!』と思う方も多いでしょうが、ここは流石に公表されていない情報なので、自力で調べていくしかありません。ということで、当サイトで調査した内容を以下に記載します。

入会資格で、「20歳以上の安定した収入と返済能力」を要求していながらも一方で「一定の収入があれば審査の上、カード発行できます。」とキャンペーンサイトに記載があります。このことから、無職はダメだけれど有職者で20歳以上であれば申し込んで良い、と解釈できます。

スポンサーリンク

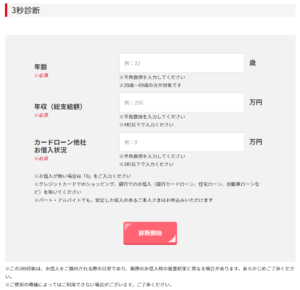

3秒診断でカード発行可能かチェックしてみよう

実際にカードが作れるか = 消費者金融基準の審査に通過可能か、という目安の一つとして、以下のリンク先のページで「3秒診断」なる簡易審査を行うことが出来ます。

これは自分の年齢、年収、借入額を入力して大まかに新規の借入可否を判断するもの。

氏名や住所、電話番号を入力するわけではないので「3秒診断」をやっても信用情報に申込み情報が記載されたりすることは決してありません。ということで、どれぐらいのところで審査がはねられそうか何度か試してみました。

「3秒診断」の結果

- 45才、年収100万、借入 0 ~ 30万円 … お借入できる可能性が高いです。

- 45才、年収100万、借入 35万円 … お客さまのご入力情報では、お借入可能の判断ができませんでした。(否決)

- 70才、年収300万、借入 0 … 「申し訳ございませんが、70歳以上のお客さまはお申し込みができません。」と表示されてしまいました。

※20歳~69歳の方が対象です

とあるので当たり前でしたね・・・。

種明かしをしてしまうと、ここでは年収 (総支給額) の三分の一を超える他社からの借入有無をチェックしています。2010年の改正貸金業法に基づくものですね。逆に言えば、年収の三分の一を超える借入がなければ十分に審査に通る可能性があるということにもなります。

ACマスターカード、審査の傾向と対策

- 無職の方には厳しい

- JICCがブラックだと通りにくい

- CIC異動あり (完済済) でも審査通過の実績あり

- 異動が現在進行形だと通りにくいことも

- 他社カード延滞1~2枚程度で審査通過の実績あり

無職の方や学生の方は厳しいです。また専業主婦・主夫の方は配偶者の勤務先や年収などの属性で審査が行われますが配偶者の方の信用情報がきれいなら審査に通過することが多いです。また、進行形の異動情報が信用情報 (特にJICC) についていると審査に不利になると言われています。

年収100万円以上の収入があり、借入額が少なければ少ないほど審査通過の可能性は高まると言われています。また、他カードと同様の傾向ですが、勤め人の方が自営業・個人事業主の方よりも審査に通りやすい傾向があります。

社内ブラックには厳しい

当たり前と言えば当たり前ですが、アコム社内ブラックの人には厳しいです。ほぼ否決される模様です。10年経過した辺りで許してもらえることもあるとか・・・。

実際の審査は電話で行われる

申し込み後、アコムからの電話があることがあります。この場合の多くは審査に必要な様々な追加情報を聞かれることが多いので、丁寧に対応しましょう。聞かれたことには嘘偽りなく事実を回答しましょう。

回答内容を元に信用情報などの照会をかけるため、嘘をついても大抵バレます。そうなると否決まっしぐらなのでくれぐれも素直に事実を答えましょう。

また、運転免許証や保険証のコピーをFAXで提供する様求められる場合があります。源泉徴収票の提示も求められる場合があります。何とか審査を通そうと、本人確認や支払い能力の証明を行おうとしてくれます。

在籍確認も重要

場合によっては在籍確認が入る場合もあります。在籍確認が取れずに審査否決となったケースもありますので、「〇〇なんて者はうちには在籍していません!」などと電話を取った人に言われないようにしておきましょう。まずないとは思いますが・・・。

スポンサーリンク

! リボ専用カードである点に注意

ACマスターカードはリボ専用カードです。

店頭で利用する場合、「一括払いでお願いします」と言えばそのまま決済してもらえますが全ての支払いが自動的にリボ払いになります。いちいち「リボ払いでお願い」と言わなくてもいいのでその点は楽です。

気を付けるべきは「延々と金利を支払う状況を回避すること」、これにに尽きます。これはACマスターカード以外のすべてのリボ専用カードにも言える事です。

元利定率リボ払いの要注意ポイント

アコムの採用する「元利定率リボルビング払い」という支払い方式は、月々の支払額に金利支払いが含まれます。

また、「定率」という言葉が示す通り毎月の支払額は残債に対して必ずしも一定額ではありません。「利用金額の3.0%以上、利用金額の2.5%以上、利用金額の2.0%以上。各々千円単位」と規約にある通り、残債額の2.0%~3.0%以上の金額を切り上げ1,000円単位の支払額を毎月算出します。そこに金利支払い分を含めます。

手数料率

実質年率14.6%、リボルビング残高10万円、利用日数30日、支払金額3千円の場合

内訳

手数料充当額 10万円×0.146÷365日×30日=1,200円

リボルビング残高充当額 3,000円-1,200円=1,800円

上記、アコム公式からの引用です。良心的にもかなり極端な例を出して警告してくれています。

上の例では10万円利用して、「定率」の3%、つまり3,000円を返済する場合、その3,000円から金利分を引いた金額を元本返済に充当します。結果的に元本に充てられるのは1,800円のみで1,200円は手数料 (金利) の支払いに充てられることになります。

次回、また30日後に支払うものとして計算すると、

- 残債 : 98,200円

- リボ金利 : 1,179円 (98,200円 x 0.146÷365日 x 30日 = 1178.4)

- 定率 : 3.0%

- 返済額 : 3,000円 (98,200 x 0.03 = 2,946 → 3,000円)

- 内訳 : 元本返済 1,821円、金利支払い 1,179円

3,000円を既に二回支払っていますが、依然として96,379円も残っています。

長期化すればするほど支払額が多くなるため、必ず繰り上げ返済を利用してマンスリークリアを目指して使うことを強くおススメします。

必ずしも悪ではないが、リボ払いは計画的に

一気に出費が重なるときなど、リボ払いはときに生活苦の救世主となることもあります。必要に迫られた場合はリボ払いを活用しましょう。

しかし返済は計画的に行うべきです。無計画にダラダラと最低額だけ支払っていると、支払総額が雪だるま式に膨れ上がるため、繰り上げ返済を利用して返せるときは一気に返しておくというスタイルを強くおススメします。

! 家族カード・ETCカード発行なし

元々がローンカードということもあり、家族カードやETCカードの発行には対応していません。仕方がないと言えば仕方のない話ですが、どうしてもETCカードが欲しい方は、「ETCパーソナルカード」なるものを作るか、「ETC法人カード」といったものを作る手段があります。しかし、「ETCパーソナルカード」は最低4万円からのかなり割高なデポジット (預り金) を入れておく必要があり、利便性が良いとは言えません。「ETC法人カード」はその名の通り法人限定です。

これらの点を考慮すると、ETCカードまで欲しい方が一番楽なのは、 ライフカード有料版(Ch)

などの審査が寛容なクレジットカードを発行することになるでしょう。それぐらい、クレジット機能なしのETCカード発行は困難です。

-

ライフカード有料版(Ch)の説明書2019年版~審査が不安な方はコチラを~

ライフカードには二種類あります。年会費無料の「ライフカード」、もうひとつが年会費有料(5,000円+税)の「ライフカード ...

続きを見る

! 電子マネー非対応

これも元々がローンカードであるという本質を考えると、諦めるしかなさそうです。会員からのリクエストが多ければQUICPayあたりの搭載が検討されるかもしれませんが、今のところそういった話は聞こえてきません。

まとめ

ACマスターカードは、ローンカードがベースとなっていますが、普通のクレジットカード同様にコンビニやレストランでも利用可能なマスターカードブランドのカードです。

特に使えない加盟店があって困ったりすることも殆どないはずです。

リボ払い専用カードというデメリットもありますが、どうしても即日クレジットカードが必要な場合や、他社で審査に続けて落ちてしまったときの最後の駆け込み寺として申込みを検討する価値は十分にあります。

審査に不安のある方向け

審査レベル★+ ~

- 年会費無料!& 最短で即日発行!

- 「3秒診断」で発行可否がすぐわかる

- 全国610か所で即発行可・アコムATMや提携ATMで自在に返済可能

- 利用明細の郵送なし

おわりに

今回はアコムが発行する「ACマスターカード」についての紹介、メリット・デメリットや、ライフカードch(年会費有料版)とも異なる独特の審査基準についての解説記事でした。

今回も最後まで読み進めて下さりありがとうございました。