年収別おススメクレジットカード記事の第3回です。今回は年収500万円~600万円台の方向けのクレジットカードについてランキング形式で紹介します。

さて、年収500万円となると既婚者が明らかに増え、子供を持つ方もかなり増えてくるでしょう。家族を持てるレベルの収入となると必然的に支出の金額も大きくなります。また、段々少しずつ同期入社の友人や同僚の中で年収に差が付き始めるゾーンでもあります。

以下は前回記事でも出て来た、年齢層別の平均年収のデータです。

引用元 : DODA 平均年収ランキング2017(年齢別の平均年収) (https://doda.jp/guide/heikin/age/)

平均年収として500万円を超えてくるのは40代からです。実際は30代前半や、早い方だと20代で到達可能な年収でもあります。余裕も出てきて家庭を持ったりすると一気に支出が大きくなるため、限度額の大きなクレジットカードを持っていないと支払いの際に不便を感じることがかなり増えてくるはず。限度額200万円~のステータスカードが必要になってくる局面も出てきます。

やっぱり気になる、他人のクレジットカード

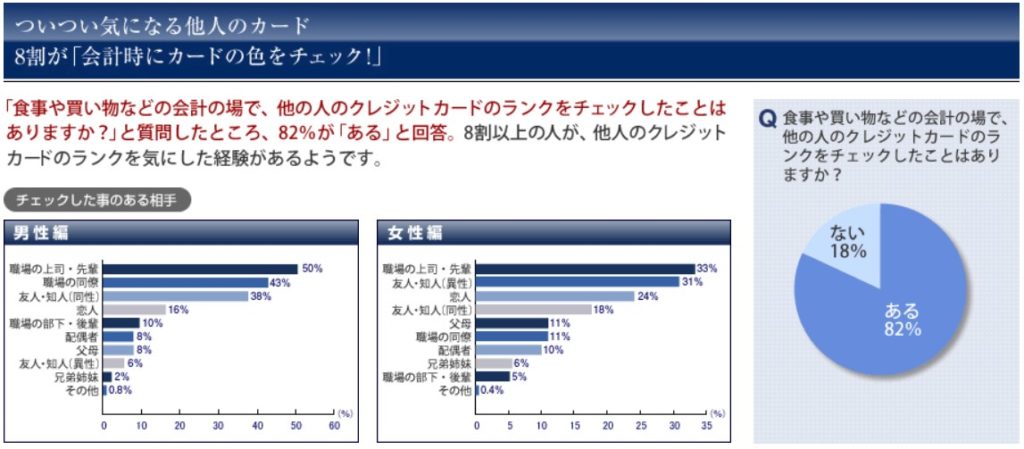

前回とは別の少し古いデータになりますが、クレディセゾンが面白いアンケートを実施していたので転載します。男性と女性でチェックする対象に違いが出てきているのが面白いです。

男性は男性同士で競争、女性は良い異性を見繕うかの如く、他人のクレジットカードをチェックしている

「食事や買い物などの会計の場で、他の人のクレジットカードのランクをチェックしたことはありますか?」という問いに対しては、実に82%もの人が「ある」と回答。ただし、男性と女性ではチェックする対象に明らかな違いが出てきています。男性は同性と競争、女性は異性に経済力という名のサル山のボスの様な強さを求めている模様。男女平等という概念の考え方自体を女性自身が否定している気がしますが、話題がズレるのでここでは止めておきます。

クレジットカードをチェックしてしまう「他人」のトップ3

- 男性 … 上司・先輩、同僚、同性の友人・知人

- 女性 … 上司・先輩、異性の友人・知人、恋人

以下、引用したアンケートから読み取れる情報についてのまとめです。

クレジットカードのランクによって相手を見る目が変わる人も多い

「クレジットカードのランクによって、相手に対して持っていたイメージが変化したことはありますか?」という問いに対して、35%が「ある」と回答。

クレジットカードのランクが最も気になる相手とは

- 男性 … 友人・知人

- 女性 … 恋人

前述のトップ3とは異なり、男性は友人・知人、女性は恋人が持っているクレジットカードのランクがもっとも気になるとの結果が出ています。トップ3と異なるのは、「上司・先輩」や「同僚」と比較して既に近しい間柄である「友人・知人」や「恋人」のクレジットカードはいちいちチェックしなくても既に知っている、という背景があると思います。チェックするまでもなく、近しいからこそ男性は同性の友人・知人と張り合ってしまったり、女性は恋人にもっといいランクのカードを持ってほしい、というところから「もっとも気になる相手」の1位になっているのでしょう。

ゴールドカードの有無が異性の魅力に影響(女性のみ)

「ゴールドカードを持っていた場合、その人の魅力に影響を与えると思いますか?」という問いに対して、実に64%の女性が「思う」と回答しています。何とも下衆な話だとも言えますが…。エサを取ってくる能力の高さが今の世では経済力ということになるのでしょうか。

もともとゴールドカードというものをアメックスが日本に持ち込んで以来、ステータスカードという位置付けではありましたが、このアンケートを実施した時点で年会費10,000円程度のゴールドカードが多く、近年では年会費2,000円台で保持可能なゴールドカードも多々溢れています。それでもゴールドカードを持っていると魅力的に映る、ということなのでしょうか?

年会費20,000円以上のゴールド・プラチナカード

年会費10,000円以上のゴールドカード

- 三井住友VISAゴールドカード

- JCBゴールドカード(OS)

- 楽天プレミアムカード

- アメリカン・エキスプレスカード

年会費2,000円台のゴールドカード

ゴールドカードを持ってない人が持つとしたら

2011年のアンケートなので今とは結果が異なるかも知れませんが、ゴールドカードを持っていない人はゴールドカードにまず「デザイン」、続いて「ポイント還元率」を求める傾向が強いです。また、「ゴールドカードを持つとした場合どの国際ブランドを選びますか?」という質問のトップはアメックスがトップに立ちました。

この二枚のどちらか、ということになりますね。流石アメックスはブランド力については抜群という結果になっています。

実際のところ、決済力を求めるならVISAが一番と言われてはいるものの、日本国内では既にアメックスもJCBとの提携により、ほぼ全てのJCB加盟店で使えるようになっています。アメックスブランドのカードをメインにして、VISAをサブにするという使い方もアリになってきています。

スポンサーリンク

年収500万円~600万円で審査に通りやすいカード

年収500万円を超えてくると少し余裕も出てきて見栄を張りたくなるかもしれません。実際にこの年収レベルでどれぐらいレベルまで、クレジットカードの審査に通りやすくなるでしょうか。もちろん勤務先や勤続年数、信用情報にも影響を受けますが、やはり年収が最も影響の大きいファクター(要素)であることに間違いはありません。

- JCBゴールドカード(OS)

- JCBプラチナカード

- 三井住友VISAゴールドカード

- MUFGカード ゴールドプレステージ

- MUFGカード・プラチナ・アメリカン・エキスプレス・カード

目安として、当サイトの審査レベルで★★★★++ぐらいまでの上記に代表されるカードならば、そのクレジットカード会社での利用実績 (社内クレヒス) がない状態でも年収300~400万円台の頃に比べるとかなり審査に通過しやすくなるはずです。

関連記事

-

クレジットカード審査難易度偏差値ランキング2018年後期版

2018年8月現在の、日本国内の主要クレジットカードの審査難易度のランキングです!当サイト独自基準で作成しております。2 ...

続きを見る

ただし審査に通過する (カードを取得できる) のと、カードを使いこなせるかはまた別の話です。年収500万円でようやく一人暮らしで、生活レベルに余裕が出始めるレベルの年収です。一部の特殊な職業の方でもない限り、頻繁に海外旅行・出張などに行くのはまだまだ困難なことが多いでしょう。

年会費10,000円~20,000円レベルのゴールドカード、プラチナカードは多くて2枚ぐらいまでに絞って、まずはその付帯特典を使ってみることをおススメします。また、自分に合わないと思ったカードは必要に応じて乗り換えるのも大事です。

年収500万円~で審査に通るようになりやすい、おススメクレジットカードランキング

ここでは年収500万円~600万円に相応と思われる、年会費10,000円~20,000円台のゴールドカードを中心におススメを紹介します。いざという時に一枚持っていると助けてくれるのがゴールドカード以上のランクのクレジットカードです。

おすすめ第1位

三井住友VISAゴールドカード

・どこで使っても恥ずかしくない、社会人ならいつかは欲しいカード

・信頼と安心の三井住友銀行系ゴールドカード

・ハイステータスカードの登竜門!

・海外旅行保険、国内旅行保険自動付帯

・実質年会費は5,000円未満まで削減可能

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 初年度無料 翌年以降10,000円 | 0.5%~1.0% ANA300~600マイル/10万円 | ★★★★ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 3営業日 | 50万~200万円 | ★★★★ | ★★★++ |

結局これかよ!と言われそうですが年会費、ベネフィット、高級感のバランスが最も取れているカードの一枚です。いわゆるどえらいカードってやつです。使い勝手の面でも、利用限度額50万円~200万円と高めの額が設定されており、海外・国内旅行傷害保険も自動付帯するなどと一般的なゴールドカードの水準を十二分に満たしています。ゴールドカード選びに迷ったり、利用限度額が高めのきちんとしたクレジットカードが欲しいな、と思ったときはとりあえずこれを申し込んでおけばまず間違いないでしょう。

日本国内のVISA総本山である三井住友カードのプロパーゴールドカードなので、文字通り、どこで出しても恥ずかしくないきちんとしたカードです。

おすすめ第2位

JCBゴールドカード

・国内旅行傷害保険(最大5,000万円)利用付帯/海外旅行傷害保険(5,000万円)自動付帯、利用で最大10,000万円付帯

・国内空港ラウンジ + JCBプラザラウンジ利用可能

・上級カードへの登竜門的な位置付け

・Web限定デザインカードは即日発行、最短で翌日お届け

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 10,000円(税別) | 0.35%~2.50% | ★★★★ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 最短1~3営業日 通常~4週間 ※ 平日11時までに申込、オンライン口座設定で最短翌日 | ~300万 (?) | ★★★★ | ★★★★ |

ブラックカードであるJCB THE CLASSへの登竜門です。インビテーションを受けて次のステップへ進みたいならコチラ。三井住友VISAと同等以上のベネフィットも付帯します。利用限度額は最大300万円とかなり高めの額が付与されます (実際はJCB共通枠のためもっと上の方も多々いますが)。海外・国内旅行保険も三井住友VISAゴールドと同等以上のサービスレベルが提供される、持っていて安心の一枚です。

年会費が気にならない方や、より上位のカードが欲しい場合、自己申し込み可能な JCBプラチナカード

にチャレンジしても良いでしょう。

おすすめ第3位

dカード GOLD

・スマホ回線利用料金、ドコモ光回線費用の最大10%をポイント還元

・最大13,000円分の入会特典

・ドコモスマホ故障・紛失時に最大10万円分まで補償

・ローソンで最大5%還元 & マツキヨで3%還元!(マツキヨポイント含めると最大9%も狙える)

・最短5分の超速審査

・海外旅行保険付帯 & 空港ラウンジ利用権利も付帯する、海外旅行にも強いカード

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 10,000円(税別) | 1.0%~10.0% | ★★★+ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 即日審査完了(条件付き) | 20万~300万円 | ★★★★++ | ★★★★++ |

実利を取るならおススメの一枚。審査レベル的には年収400万円程度でも通過しやすいです。dカード GOLDの本領は何といってもドコモの携帯電話・スマホやドコモ光(固定回線)などの利用料金の最大10%分のdポイント還元があることと、最大10万円までの携帯電話故障時の保証サービスです。ローソンでの合計最大5%のポイント還元・割引やマツキヨ・どらっぐぱぱすでのポイント3倍サービスなど生活面での実利も大きく、ゴールドカードとしての旅行保険やラウンジサービスなど総合的に充実した一枚です。国際ブランドはMastercard限定ですが、VISAと並んで最も普及している国際ブランドであるため、まずどこでも使えるというのも強みの一つです。

おすすめ第4位

セゾンゴールド・アメリカン・エキスプレス・カード

・コストパフォーマンスに優れたファミリー向けアメックスゴールド

・JALマイル還元率1.125%、JALカードよりも貯まる! (要マイルクラブ加入)

・海外旅行保険(最高5,000万円)自動付帯+国内旅行保険付帯 (他社を上回る条件)

・その他アメックスゴールドクラスの各種サービスが充実

・空港ラウンジ利用〇

・SAISON MILE CLUB加入(年4,000円)で、JAL11.25マイル/1,000円またはANA11.5マイル/1,000円のレートでポイント移行可能

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 初年度無料 翌年以降10,000円(税別) | 0.75%~1.00% JAL2.5マイル/1,000円 ANA3マイル/1,000円 | ★★★+ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 最短3営業日 (通常1~2週間) | ~300万円 (セゾン共通枠) | ★★★★ | ★★★★ |

ポイントが永久不滅、かつ本家よりも安くアメックスゴールドを楽しみたい方はこちら。セゾン本家のゴールドカードサービスも充実しています。利用限度額としても300万円以上の与信額が下りる場合が多く、セゾン共通枠として1000万円を超える事例も少ないながら確認できています。付帯保険も充実しており、プライオリティパスも追加費用がかかるものの取得可能、と一般的なゴールドカードの水準を上回るレベルのサービスが提供されます。2018年後半から、セゾンカードにもICチップが搭載されたこともあり、より安心して使えるようになりました。

おすすめ第5位

アメリカン・エキスプレス®・ゴールド・カード

・海外旅行保険(最大1億円)と各種プロテクション(不正利用補償・ショッピング返品保障・盗難/紛失補償)が充実。

・海外旅行サポート … ○+

・国内空港ラウンジ … ○ (同伴者一名も無料利用可能)

・海外空港ラウンジ … ○ (プライオリティパス、スタンダード付帯)

・高級レストランの1名無料特典は健在

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 29,000円(税別) | 0.3%~1% (最大3.0%) ANA1マイル/100円 | ★★★++ | |

| 最短発行 | ステータス度 | サービス充実度 | お得度 |

| 通常1~3週間 | ★★★★+ | ★★★★+ | ★★★★ |

元祖ゴールドカード。年会費は他カードと比較すると高額ですが、海外旅行でその真価を発揮します。そして今なおゴールドカードと言えば名前が出てくるのがアメックスゴールド、というぐらい高級感も抜群です。海外では特に受けの良いカードの一枚。旅行保険は海外旅行に傾斜したプランとなっており、海外旅行の有事の際の補償が非常に手厚いです。またプライオリティパス(スタンダード)も自動付帯、家族カード一枚目無料、高級レストランの食事一名分無料、といったT&E (トラベル&エンターテインメント) のためのサービスが多数付帯するリアルゴールドカードです。また、空港ラウンジを利用する際に、同伴者一名無料の特典が付帯します。この特典が付帯するのはアメックスプロパーカードやJALアメックスなど一部のカードのみです。

おすすめ第6位

楽天プレミアムカード

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 10,000円 (税別) | 1%~10% ANA1マイル(200円) | ★★★+ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 一週間程度 | 30万~300万円 | ★★★++ | ★★★★★ |

航空機で国内・海外旅行へよく行く方はこちらもアリ。プライオリティパスのプレステージランク(使い放題)を10,000円で持てる希少なゴールドグレードのカードです。他のカードはスタンダードクラス付帯が大半です。プライオリティパス目当てで本カードを作成する旅行好きな方も多数いるほど。付帯する海外・国内旅行保険も一人旅カスタムといった風で、一人で旅行を楽しむ分には全くもってコストパフォーマンスに優れたカードです。もしこのカードを持ってご家族で海外旅行に行かれる場合は、家族カードを発行してもらってからが良さそうです。

年収500万円~の方向けサブカード

サブカードという事で、年会費無料または格安年会費のカードがメインとなります。また、日々のクレジットカード利用でもらえるポイントの代わりに航空会社のマイルを貯めたい方は、JALカードやANA AMEXをメインカードとしても○です。

ビックカメラSuicaカード

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 初年度無料 翌年以降477円(税別) ※カード利用で翌年無料 | 1.0%~1.5% | ★★++ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 即日発行(店頭で仮カード発行) 通常約2週間 | 10万~80万円 | ★★+ | ★★★★ |

dカード

・ローソンでのお買物、5%還元!

・年会費永年無料!!

・マツキヨ系列ドラッグストアでdポイント3倍!

・最短5分の超速審査!

・普段のお買物は1%還元

・ポイントは1ポイント単位で無駄なく利用可能!

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 永年無料 | 1.0%~4.0% | ★★++ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 即日審査完了(条件付き) | 10万~100万円 | ★★★★+ | ★★★★★+ |

楽天ANAマイレージクラブカード

・楽天ポイントカード、楽天Edy、ANAマイレージクラブカードを一枚に集約

・常時1%以上の還元率

・楽天市場で3%~還元!

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 500円 (税別) | 1%~10% ANA1マイル(200円) | ★★++ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 一週間程度 | 5万~100万円 | ★★++ | ★★★★+ |

リクルートカード

・nanaco、suica、楽天Edy、Smart ICOCAチャージも1.2%還元!(※.1、※.2)

・還元されたポイントはPontaポイントへ等価交換可能

※.1 … 利用額30,000円/月まで

※.2 … JCBブランドの場合はnanaco(ナナコ)、モバイルSuicaのみ

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 永年無料 | 1.2%~13% JAL1.2マイル(200円) | ★★++(MUFG) ★★★(JCB) | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| ~2週間 | 10万~100万円 (学生10万円) | ★★++ | ★★★★++ |

JALカード

・国内・海外旅行保険(最高1,000万円)自動付帯。

・ショッピングマイルプレミアム(別途年間3,000円+税)加入で通常加盟店で1マイル/100円、特約店で2マイル/100円の還元。

・WAONチャージ、PASMOチャージは100円で1JALマイル

・入会後初回搭乗で1,000マイル、毎年初回搭乗1,000マイルプレゼント

・搭乗ごとのボーナス区間マイル10%プラス。

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 初年度無料 翌年以降2,000円(税別) | 0.5%~2.0% | ★★★+ | |

| 最短発行 | 利用限度額 | サービス充実度 | お得度 |

| 通常3~4週間 | 10万~200万円 | ★★+ | ★★★ |

ANAアメリカン・エキスプレス®・カード

・各種プロテクション(不正利用補償・盗難/紛失補償)が付帯。

・ANAマイルを無期限化することも可能!

・入会ボーナスでANA1,000マイルプレゼント & ANA航空便搭乗でボーナスマイル+10%!

・入会審査は寛容な模様 (現況重視)。

・国内空港ラウンジ … ○ (同伴者一名も無料利用可能)

| 年会費 | ポイント還元 マイル換算 | 審査難易度 | 国際ブランド |

| 7,700円(税込) | 1% ANA1マイル/100円 | ★★★ | |

| 最短発行 | ステータス度 | サービス充実度 | お得度 |

| 通常1~3週間 | ★★★ | ★★★+ | ★★★++ |

おわりに

今回はクレディセゾンの「クレジットカードに関する意識調査レポート」から読み取れる、「他人のクレジットカードのランクが気になるか」というポイントを絡めて考える、「年収500万円~600万円台の方向けのおススメクレジットカード」でした。

今回も最後まで読んで下さりありがとうございました。

_V.jpg)